FP3級 2019年5月 実技(金財:保険)問11

問11

Aさんの2025年分の所得税における所得控除に関する以下の文章の空欄①~③に入る語句の組合せとして、次のうち最も適切なものはどれか。

- Aさんは、長男Cさんが負担すべき国民年金の保険料を支払っている。その保険料は、Aさんの社会保険料控除の対象と(①)。

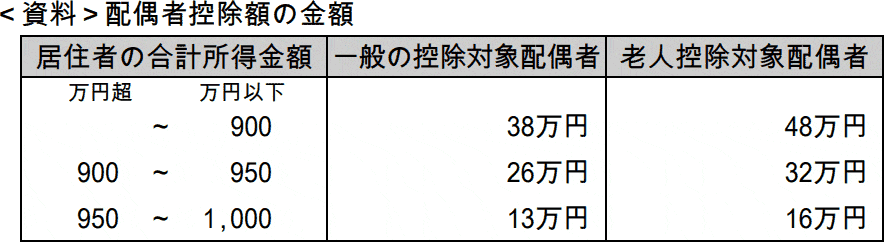

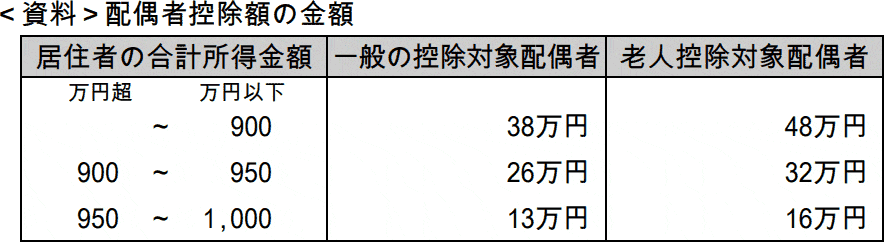

- Aさんが適用を受けることができる配偶者控除の控除額は、(②)である。

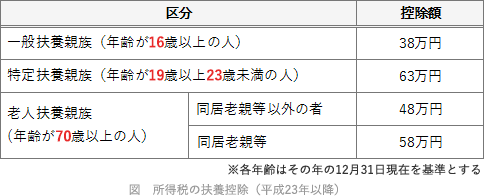

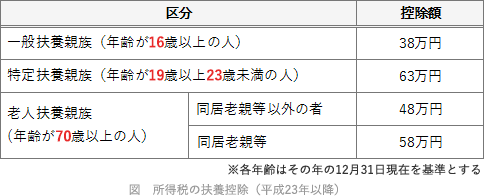

- Aさんが適用を受けることができる扶養控除の控除額は、(③)である。

- ① ならない ② 26万円 ③ 101万円

- ① なる ② 26万円 ③ 63万円

- ① なる ② 38万円 ③ 101万円

広告

広告

正解 3

分野

科目:D.タックスプランニング細目:5.所得控除

解説

〔①について〕

納税者が自己または生計を一にする配偶者・親族の、健康保険、国民年金、厚生年金保険、労働保険料、介護保険料などを実際に支払った場合、その全額を納税者の社会保険料控除として控除できます。

長男Cさんは、収入がない大学生でありAさんと生計を一にしています。よって、Aさんが支払った長男Cさんに係る国民年金保険料は、Aさんの社会保険料控除の対象となります。

〔②について〕

50歳の妻Bさんは収入がなく、また事業専従者でもないので控除対象配偶者に該当します。

Aさんの給与収入額は980万円ですが、ここから給与所得控除額を差し引くと給与所得の金額は、ざっくり800万円以下※1になります。これに一時所得の半分に相当する60万円※2を算入しても合計所得金額は900万円以下ですので、Aさんが受けられる配偶者控除の金額は<資料>より38万円とわかります。

〔③について〕

扶養控除を受けられるのは、生計を一にする16歳以上の配偶者以外の親族で、合計所得金額が58万円以下の人です。 長男Cさん(20歳)は特定扶養親族に該当するため63万円、二男Dさん(17歳)は一般扶養親族に該当するため38万円の控除を受けられます。よって、Aさんの扶養控除の額は合計で「63万円+38万円=101万円」になります。

長男Cさん(20歳)は特定扶養親族に該当するため63万円、二男Dさん(17歳)は一般扶養親族に該当するため38万円の控除を受けられます。よって、Aさんの扶養控除の額は合計で「63万円+38万円=101万円」になります。

以上より、①なる、②38万円、③101万円 とする[3]の組合せが適切です。

※1 本問では<資料>として給与所得控除額が示されていないので、このような解説になりましたが、実際の試験では次の12問目に給与所得控除額の表が与えられているため以下のように計算可能です。

給与所得控除額 195万円

所得金額調整控除額 (980万円-850万円)×10%=13万円

給与所得の金額 980万円-195万円-13万円=772万円

※2 前問参照 (1,590万円-1,420万円-50万円)×1/2=60万円

納税者が自己または生計を一にする配偶者・親族の、健康保険、国民年金、厚生年金保険、労働保険料、介護保険料などを実際に支払った場合、その全額を納税者の社会保険料控除として控除できます。

長男Cさんは、収入がない大学生でありAさんと生計を一にしています。よって、Aさんが支払った長男Cさんに係る国民年金保険料は、Aさんの社会保険料控除の対象となります。

〔②について〕

50歳の妻Bさんは収入がなく、また事業専従者でもないので控除対象配偶者に該当します。

Aさんの給与収入額は980万円ですが、ここから給与所得控除額を差し引くと給与所得の金額は、ざっくり800万円以下※1になります。これに一時所得の半分に相当する60万円※2を算入しても合計所得金額は900万円以下ですので、Aさんが受けられる配偶者控除の金額は<資料>より38万円とわかります。

〔③について〕

扶養控除を受けられるのは、生計を一にする16歳以上の配偶者以外の親族で、合計所得金額が58万円以下の人です。

以上より、①なる、②38万円、③101万円 とする[3]の組合せが適切です。

※1 本問では<資料>として給与所得控除額が示されていないので、このような解説になりましたが、実際の試験では次の12問目に給与所得控除額の表が与えられているため以下のように計算可能です。

給与所得控除額 195万円

所得金額調整控除額 (980万円-850万円)×10%=13万円

給与所得の金額 980万円-195万円-13万円=772万円

※2 前問参照 (1,590万円-1,420万円-50万円)×1/2=60万円

広告

広告