FP3級 2019年1月 実技(金財:個人)問13

問13

Aさんの相続に関する以下の文章の空欄①~③に入る数値の組合せとして、次のうち最も適切なものはどれか。

- Aさんの相続税における遺産に係る基礎控除額は(①)万円である。

- 妻Bさんが受け取った死亡退職金5,000万円のうち、相続税の課税価格に算入される金額は(②)万円である。

- 妻Bさんが自宅の敷地を相続により取得し、特定居住用宅地等として小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた場合、その敷地は330㎡までの部分について(③)%の減額が受けられる。

- ① 4,200 ② 3,500 ③ 50

- ① 4,800 ② 1,500 ③ 50

- ① 4,800 ② 3,500 ③ 80

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」の算式で求めます。

<設例>における注意点としては、Dさんが被相続人の普通養子になっている点です。普通養子になると実子の身分を取得します。実子がいる場合は、養子は1人までを法定相続人の数に加えることができるので、法定相続人は「妻Bさん」「長女Cさん」「配偶者Dさん」の3人になります。

したがって、Aさんの相続税における遺産に係る基礎控除額は、

3,000万円+600万円×3人=4,800万円

〔②について〕

死亡退職金の非課税限度額は「500万円×法定相続人の数」です。なお、この法定相続人の数には相続放棄した人も含めます。

非課税限度額=500万円×3人=1,500万円

死亡退職金は5,000万円ですので、非課税限度額の1,500円を控除した3,500万円が課税価額に算入されます。

〔③について〕

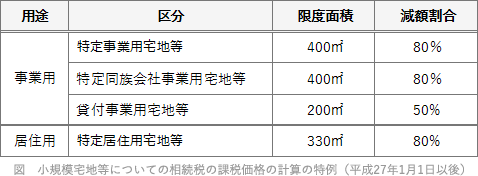

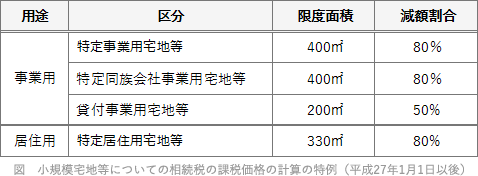

「小規模宅地等についての相続税の課税価格の計算の特例」で軽減される面積及び割合は下表のようになっています。 「特定居住用宅地等」については、上限面積330㎡、減額割合80%です。頻出事項なので暗記しておくとよいでしょう。

「特定居住用宅地等」については、上限面積330㎡、減額割合80%です。頻出事項なので暗記しておくとよいでしょう。

以上より、①4,800、②3,500、③80 となる[3]の組合せが適切です。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」の算式で求めます。

<設例>における注意点としては、Dさんが被相続人の普通養子になっている点です。普通養子になると実子の身分を取得します。実子がいる場合は、養子は1人までを法定相続人の数に加えることができるので、法定相続人は「妻Bさん」「長女Cさん」「配偶者Dさん」の3人になります。

したがって、Aさんの相続税における遺産に係る基礎控除額は、

3,000万円+600万円×3人=4,800万円

〔②について〕

死亡退職金の非課税限度額は「500万円×法定相続人の数」です。なお、この法定相続人の数には相続放棄した人も含めます。

非課税限度額=500万円×3人=1,500万円

死亡退職金は5,000万円ですので、非課税限度額の1,500円を控除した3,500万円が課税価額に算入されます。

〔③について〕

「小規模宅地等についての相続税の課税価格の計算の特例」で軽減される面積及び割合は下表のようになっています。

以上より、①4,800、②3,500、③80 となる[3]の組合せが適切です。

広告

広告