FP3級 2016年5月 実技(金財:個人)問14

問14

Aさんの相続が現時点(2026年5月22日)で開始した場合の相続税に関する以下の文章の空欄①~③に入る語句の組合せとして、次のうち最も適切なものはどれか。

- Aさんの相続における遺産に係る基礎控除額は、「3,000万円+(①)×法定相続人の数」の算式により算出される。

- 妻BさんがAさんの相続により財産を取得した場合、妻Bさんが設例の生命保険から受け取る死亡保険金のうち、「(②)×法定相続人の数」の算式により算出された金額が、相続税の非課税財産となる。

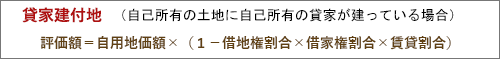

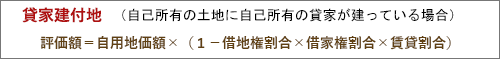

- Aさんが所有している甲賃貸アパートの敷地は、Aさんの相続税の課税価格の計算において貸家建付地として評価され、その相続税評価額は「自用地としての評価額-自用地としての評価額×(③)」の算式により算出される。

- ① 600万円 ② 300万円 ③ 借地権割合×賃貸割合

- ① 1,000万円 ② 500万円 ③ 借地権割合×賃貸割合

- ① 600万円 ② 500万円 ③ 借地権割合×借家権割合×賃貸割合

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

Aさんの相続税の基礎控除額の対象となる法定相続人は「妻Bさん」「長男Dさん」「二女Eさん」「孫Fさん」の4人です。

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」の算式で求めるので、遺産に係る基礎控除額は、

3,000万円+600万円×4人=5,400万円

〔②について〕

相続財産の中には非課税財産があり、以下のものは相続税の課税対象外となります(FP検定で問われるものを抜粋)。

〔③について〕

貸家建付地とは、土地の所有者が建物を建てて、その建物を賃貸しているときのその敷地をいいます。貸家建付地の相続税評価額は、自用地としての価額をもとに以下の式で求めます。 以上より、①600万円、②500万円、③借地権割合×借家権割合×賃貸割合 となる[3]の組合せが適切です。

以上より、①600万円、②500万円、③借地権割合×借家権割合×賃貸割合 となる[3]の組合せが適切です。

Aさんの相続税の基礎控除額の対象となる法定相続人は「妻Bさん」「長男Dさん」「二女Eさん」「孫Fさん」の4人です。

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」の算式で求めるので、遺産に係る基礎控除額は、

3,000万円+600万円×4人=5,400万円

〔②について〕

相続財産の中には非課税財産があり、以下のものは相続税の課税対象外となります(FP検定で問われるものを抜粋)。

- 被相続人が生前に取得した墓地、墓石、仏壇、仏具

- 相続人に支払われた死亡保険金等のうち一定の金額

- 被相続人に支払われた退職手当金等のうち一定の金額

〔③について〕

貸家建付地とは、土地の所有者が建物を建てて、その建物を賃貸しているときのその敷地をいいます。貸家建付地の相続税評価額は、自用地としての価額をもとに以下の式で求めます。

広告

広告