FP3級 2015年5月 実技(金財:保険)問8

問8

X社は、加入していた定期保険から受け取った死亡保険金を原資として、妻Bさん(長男Cさんの母親)に死亡退職金および弔慰金を支払う予定である。Mさんの、長男Cさんに対する説明として、次のうち最も不適切なものはどれか。

- 「X社が支払う死亡退職金については、『Aさんの最終役員報酬月額×法定相続人の数×功績倍率』の算式により計算した金額が、損金の額に算入することができる適正額となります」

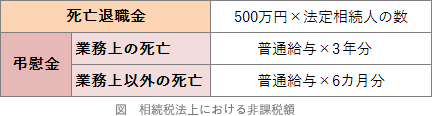

- 「お母さまが受け取る死亡退職金は、『500万円×法定相続人の数』の算式により計算した金額までは非課税財産となり、相続税の課税価格に算入されません」

- 「お母さまが受け取る弔慰金は、実質上退職手当金等に該当すると認められるものを除き、Aさんの最終役員報酬月額の6カ月分に相当する金額までは非課税財産となり、相続税の課税価格に算入されません」

広告

広告

正解 1

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- [不適切]。会社から退職する役員に支給する役員退職金/死亡退職金の金額については特に制限はなく、いくらでも支給可能です。

ただし、法人税法上の損金として認められるか否かは別問題です。役員退職金は、一般に「役員最終報酬月額×役員在任年数×功績倍率」までしか損金算入が認められません。不相当に高額な役員退職金については、税務調査のときに否認されることがあります。本肢は役員在任年数の部分を「法定相続人の数」としているため誤りです。 - 適切。相続税を計算するにあたり、被相続人に支給された死亡退職金は「500万円×法定相続人の数」で算出された額を限度として非課税財産となります。

- 適切。相続税を計算するにあたり、弔慰金には非課税となる額があります。業務外で死亡した場合は、最終報酬月額の6カ月分に相当する金額が非課税財産となります。また、業務上の死亡であった場合は、最終報酬月額の36カ月分が相続税の非課税財産となります。

広告

広告