FP3級 2022年1月 実技(金財:保険)問10

問10

Aさんの2025年分の所得税における所得控除に関する以下の文章の空欄①~③に入る数値の組合せとして、次のうち最も適切なものはどれか。

- 「Aさんが適用を受けることができる配偶者控除の額は、(①)万円です」

- 「長女Cさんは特定扶養親族に該当するため、Aさんが適用を受けることができる長女Cさんに係る扶養控除の額は、(②)万円です」

- 「母Dさんは老人扶養親族の同居老親等に該当するため、Aさんが適用を受けることができる母Dさんに係る扶養控除の額は、(③)万円です」

- ① 26 ② 63 ③ 48

- ① 38 ② 63 ③ 58

- ① 38 ② 58 ③ 48

広告

広告

正解 2

分野

科目:D.タックスプランニング細目:5.所得控除

解説

〔①について〕

配偶者控除には、配偶者の合計所得金額が58万円以下、配偶者が事業専従者ではない、納税者の合計所得金額が1,000万円以下などの要件があります。Aさん・妻Bさんは上記の要件をすべて満たしているので、Aさんは配偶者控除の適用を受けることができます。

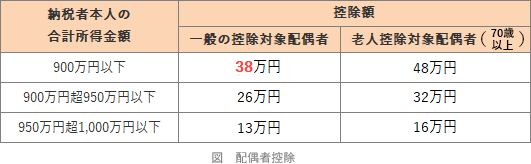

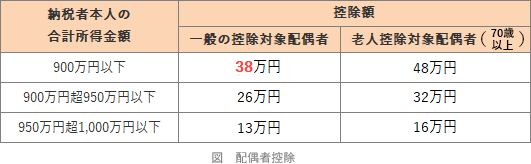

配偶者控除の控除額は、納税者の合計所得金額と配偶者の年齢によって以下のように変わります。Aさんの合計所得金額は900万円以下、妻Bさん(50歳)は70歳未満なので、控除額は38万円です。 〔②について〕

〔②について〕

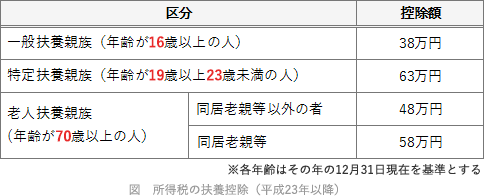

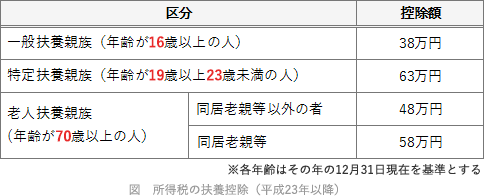

生計を一にする19歳以上23歳未満の扶養親族は、特定扶養親族に該当します。長女Cさんは20歳(大学生)で収入がありませんから、Aさんは扶養控除として63万円の所得控除を受けることができます。 〔③について〕

〔③について〕

母Dさんは年金を受給していますが、遺族厚生年金は非課税、老齢基礎年金から公的年金等控除額を引くと合計所得は0円です。70歳以上の扶養親族と同居している場合は、同居老親等に該当し、58万円の所得控除を受けることができます。

以上より、①38、②63、③58 となる[2]の組合せが適切です。

配偶者控除には、配偶者の合計所得金額が58万円以下、配偶者が事業専従者ではない、納税者の合計所得金額が1,000万円以下などの要件があります。Aさん・妻Bさんは上記の要件をすべて満たしているので、Aさんは配偶者控除の適用を受けることができます。

配偶者控除の控除額は、納税者の合計所得金額と配偶者の年齢によって以下のように変わります。Aさんの合計所得金額は900万円以下、妻Bさん(50歳)は70歳未満なので、控除額は38万円です。

生計を一にする19歳以上23歳未満の扶養親族は、特定扶養親族に該当します。長女Cさんは20歳(大学生)で収入がありませんから、Aさんは扶養控除として63万円の所得控除を受けることができます。

母Dさんは年金を受給していますが、遺族厚生年金は非課税、老齢基礎年金から公的年金等控除額を引くと合計所得は0円です。70歳以上の扶養親族と同居している場合は、同居老親等に該当し、58万円の所得控除を受けることができます。

以上より、①38、②63、③58 となる[2]の組合せが適切です。

広告

広告