FP3級 2021年9月 実技(金財:個人)問11

問11

自宅(建物およびその敷地である甲土地)の譲渡に関する以下の文章の空欄①~③に入る語句の組合せとして、次のうち最も適切なものはどれか。

- 「仮に、Aさんがタワーマンションに転居し、その後、居住していない現在の自宅を譲渡した場合に、Aさんが『居住用財産を譲渡した場合の3,000万円の特別控除の特例』の適用を受けるためには、家屋に自己が居住しなくなった日から(①)を経過する日の属する年の12月31日までの譲渡であること等の要件を満たす必要があります。また、『居住用財産を譲渡した場合の長期譲渡所得の課税の特例』の適用を受けた場合、課税長期譲渡所得金額が(②)以下の部分については、軽減税率が適用されます」

- 「Aさんが自宅を譲渡し、マンションを購入した場合、譲渡した年の1月1日において譲渡した居住用財産の所有期間が(③)を超えていること等の要件を満たせば、『特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例』の適用を受けることができます」

- ① 3年 ② 1億円 ③ 5年

- ① 5年 ② 1億円 ③ 10年

- ① 3年 ② 6,000万円 ③ 10年

広告

広告

正解 3

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

「3,000万円の特別控除」は、マイホームを売ったときに譲渡所得の金額から最高3,000万円を控除できる制度です。本特例の適用を受けるための主な要件は次のとおりです。

〔②について〕

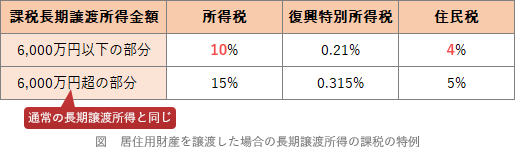

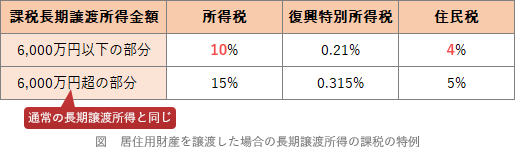

「軽減税率の特例」は、譲渡する年の1月1日において所有期間10年を超える自宅を売ったときに、課税譲渡所得金額のうち6,000万円以下の部分の税率が軽減される制度です。 〔③について〕

〔③について〕

「買換えの特例」は、所有期間が10年超、居住期間10年以上のマイホームを1億円以下で売って、代わりのマイホームに買い換えた場合に、一定の要件のもと、譲渡益に対する課税を将来に繰り延べられる制度です。

したがって、①3年、②6,000万円、③10年 となる[3]の組合せが適切です。

「3,000万円の特別控除」は、マイホームを売ったときに譲渡所得の金額から最高3,000万円を控除できる制度です。本特例の適用を受けるための主な要件は次のとおりです。

- 譲渡した相手が配偶者や親族などの特別な関係でないこと

- 居住しなくなってから3年を経過する日の属する年の12月31日まで売ること

- 売った年の前年・前々年に「3,000万円の特別控除」「居住用財産の譲渡損失についての損益通算及び繰越控除の特例」の適用を受けていないこと

- 売った年、その前年・前々年に「居住用財産の買換えや交換の特例」の適用を受けていないこと

- 売った家屋や敷地等について、収用や空き家の特別控除の適用を受けていないこと

〔②について〕

「軽減税率の特例」は、譲渡する年の1月1日において所有期間10年を超える自宅を売ったときに、課税譲渡所得金額のうち6,000万円以下の部分の税率が軽減される制度です。

「買換えの特例」は、所有期間が10年超、居住期間10年以上のマイホームを1億円以下で売って、代わりのマイホームに買い換えた場合に、一定の要件のもと、譲渡益に対する課税を将来に繰り延べられる制度です。

したがって、①3年、②6,000万円、③10年 となる[3]の組合せが適切です。

広告

広告