FP3級 2020年1月 実技(金財:個人)問12

問12

現時点(2026年1月26日)において母親Bさんが自宅(甲土地および建物)を売却した場合の課税関係に関する次の記述のうち、最も不適切なものはどれか。

- 「所定の要件を満たせば、その所有期間の長短を問わず、居住用財産を譲渡した場合の3,000万円の特別控除の特例の適用を受けることができます」

- 「取得費が不明な場合には、概算取得費として収入金額の5%相当額を取得費とすることができます」

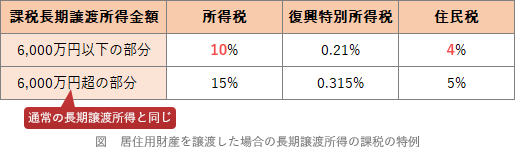

- 「居住用財産を譲渡した場合の長期譲渡所得の課税の特例の適用を受けた場合、課税長期譲渡所得金額の6,000万円以下の部分については、所得税および復興特別所得税15.315%、住民税5%の軽減税率が適用されます」

広告

広告

正解 3

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

- 適切。3,000万円の特別控除は、所有・居住期間の長短に関係なく居住用財産の譲渡所得から最高3,000万円まで控除できる特例で、適用には以下の要件を満たす必要があります。

- 譲渡した相手が配偶者や親族などの特別な関係でないこと

- 前年、前々年に居住用財産の譲渡所得の特別控除を受けていないこと

- 居住しなくなってから3年を経過する日の属する年の12月31日まで売ること

- マイホームの買換えやマイホームの交換の特例若しくは、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

- 適切。取得費が不明な場合や実際の取得費が譲渡価格の5%相当額を下回る場合は、譲渡価格の5%相当額を概算取得費とすることができます。

- [不適切]。居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)は、譲渡した年の1月1日時点における所有期間が10年以上である居住用財産(マイホーム)を売却して得た譲渡所得のうち、6,000万円以下の部分について14.21%(所得税10%、復興特別所得税0.21%、住民税4%)の軽減税率が適用されるものです。

広告

広告