FP3級 2016年1月 実技(FP協会:資産設計)問12

問12

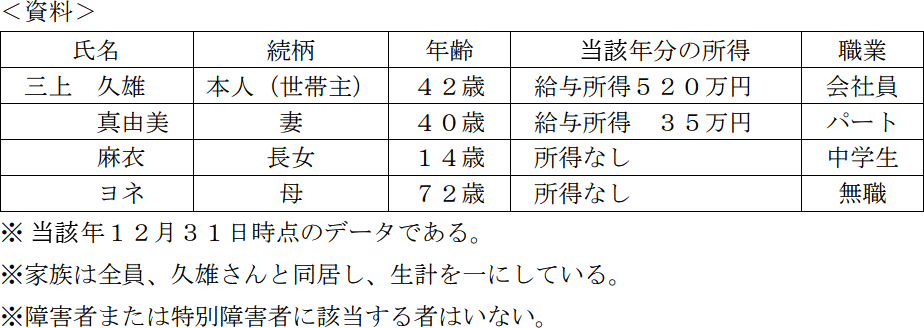

会社員の三上久雄さんは、どのような所得控除の適用を受けることができるのかについて、FPで税理士でもある吉田さんに相談をした。下記<資料>に基づき、久雄さんの当年分の所得税を計算する際の所得控除に関する吉田さんの次の説明のうち、誤っているものはどれか。

- 「妻の真由美さんは控除対象配偶者となるため、久雄さんは総所得金額等から38万円を控除することができます。」

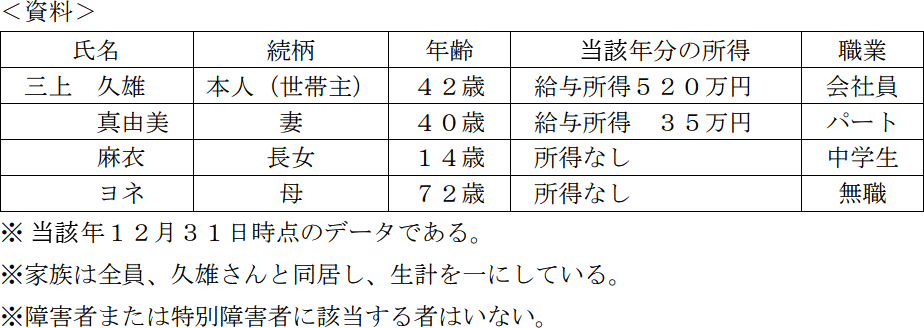

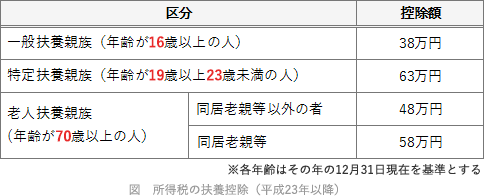

- 「長女の麻衣さんは一般の扶養親族となるため、久雄さんは総所得金額等から38万円を控除することができます。」

- 「母のヨネさんは老人扶養親族の同居老親等となるため、久雄さんは総所得金額等から58万円を控除することができます。」

広告

広告

正解 2

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。配偶者控除には、配偶者の合計所得金額が58万円以下、配偶者が事業専従者ではない、納税者の合計所得金額が1,000万円以下などの要件があります。

妻:真由美さん(40歳)の所得は35万円(合計所得金額58万円以下に該当)なので、配偶者控除の額は38万円です。 - [不適切]。扶養控除の対象となる親族は、生計を一にする16歳以上の親族です。長女:麻衣さんは14歳なので該当しません。

- 適切。老人扶養親族とは、生計を一にする70歳以上の親族です。母のヨネさんは72歳で同居しているため、同居老親等に該当します。同居老親等に係る扶養控除の額は、58万円です。

広告

広告