FP3級 2022年1月 実技(FP協会:資産設計)問15(改題)

問15

FPで税理士でもある西山さんは、小山和夫さん(66歳)から相続時精算課税制度に関する相談を受けた。和夫さんからの相談内容に関する記録は、下記<資料>のとおりである。この相談に対する西山さんの回答の空欄(ア)~(ウ)にあてはまる数値の組み合わせとして、正しいものはどれか。

<資料>

<資料>

[相談記録]

相談日:2025年11月3日

相談者:小山和夫 様(66歳)

相談内容:相続時精算課税制度を活用して、長男の小山豊様(35歳)に事業用資金として現金3,000万円を贈与したい。この贈与について相続時精算課税制度を適用した場合の贈与税の計算における控除額や税率について知りたい。なお、豊様は、和夫様からの贈与について相続時精算課税制度の適用を受けたことはない。

相談日:2025年11月3日

相談者:小山和夫 様(66歳)

相談内容:相続時精算課税制度を活用して、長男の小山豊様(35歳)に事業用資金として現金3,000万円を贈与したい。この贈与について相続時精算課税制度を適用した場合の贈与税の計算における控除額や税率について知りたい。なお、豊様は、和夫様からの贈与について相続時精算課税制度の適用を受けたことはない。

[西山さんの回答]

「ご相談のあった贈与について相続時精算課税制度の適用を受ける場合、原則として、贈与をした年の1月1日において、贈与者である親や祖父母が(ア)歳以上、受贈者である子や孫が18歳以上であることが必要とされます。和夫様と豊様はこれらの要件を満たしていますので、所定の手続きをし、特別控除として最大(イ)万円の控除を受けることができます。今回贈与を考えている現金の金額は3,000万円であり、(イ)万円を超えています。この超えた部分については、(ウ)%の税率を乗じて計算した贈与税が課されます。」

「ご相談のあった贈与について相続時精算課税制度の適用を受ける場合、原則として、贈与をした年の1月1日において、贈与者である親や祖父母が(ア)歳以上、受贈者である子や孫が18歳以上であることが必要とされます。和夫様と豊様はこれらの要件を満たしていますので、所定の手続きをし、特別控除として最大(イ)万円の控除を受けることができます。今回贈与を考えている現金の金額は3,000万円であり、(イ)万円を超えています。この超えた部分については、(ウ)%の税率を乗じて計算した贈与税が課されます。」

- (ア)60 (イ)2,000 (ウ)10

- (ア)65 (イ)2,500 (ウ)20

- (ア)60 (イ)2,500 (ウ)20

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

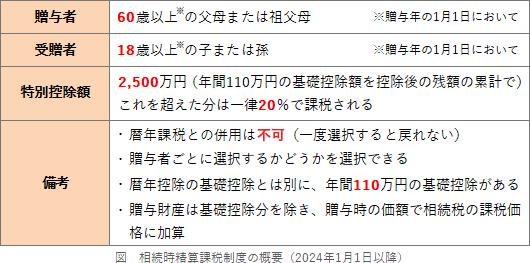

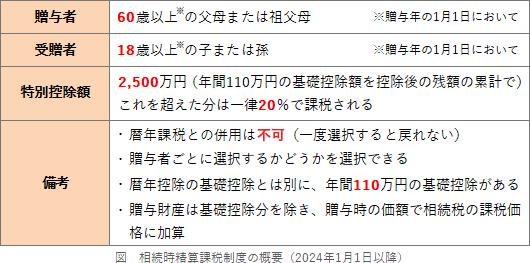

相続時精算課税制度の出題ポイントは下表の通りです。 〔(ア)について〕

〔(ア)について〕

相続時精算課税制度における贈与者は、贈与年の1月1日において60歳以上の直系尊属である必要があります。

〔(イ)について〕

相続時精算課税制度の非課税限度額は、贈与者ごとに基礎控除額を控除した後の残額の累計で2,500万円までです。

〔(ウ)について〕

非課税限度額2,500万円を超える部分については、一律20%の税率で贈与税が課税されます。

したがって、(ア)60、(イ)2,500、(ウ)20 となる[3]の組合せが適切です。

相続時精算課税制度における贈与者は、贈与年の1月1日において60歳以上の直系尊属である必要があります。

〔(イ)について〕

相続時精算課税制度の非課税限度額は、贈与者ごとに基礎控除額を控除した後の残額の累計で2,500万円までです。

〔(ウ)について〕

非課税限度額2,500万円を超える部分については、一律20%の税率で贈与税が課税されます。

したがって、(ア)60、(イ)2,500、(ウ)20 となる[3]の組合せが適切です。

広告

広告