FP3級 2021年5月 実技(金財:個人)問11

問11

甲土地の有効活用に関する以下の文章の空欄①~③に入る語句または数値の組合せとして、次のうち最も適切なものはどれか。

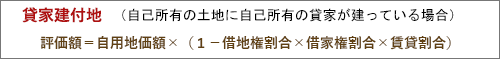

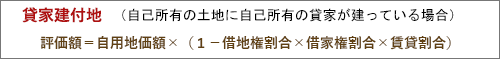

- 「Aさんが自己建設方式により甲土地に賃貸マンションを建築した場合、相続税の課税価格の計算上、甲土地は貸家建付地として評価されます。貸家建付地の価額は、『自用地価額×(①)』の算式により評価されます。甲土地の借地権割合は(②)%です」

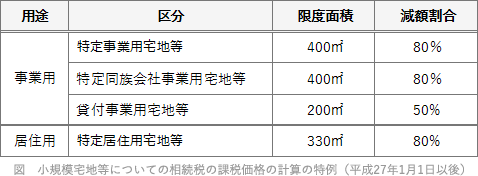

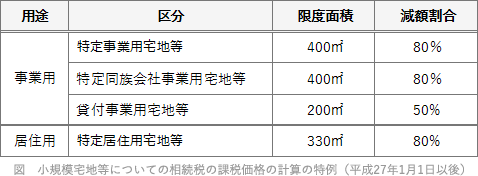

- 「甲土地が貸付事業用宅地等に該当すれば、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができます。貸付事業用宅地等は、(③)㎡までの部分について50%の減額が受けられます」

- ① 借地権割合×賃貸割合 ② 70 ③ 400

- ① (1-借地権割合×賃貸割合) ② 70 ③ 200

- ① (1-借地権割合×借家権割合×賃貸割合) ② 60 ③ 200

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:6.相続財産の評価(不動産)

解説

〔①について〕

所有地に自ら所有する賃貸用建物が建っている場合、その土地は相続税評価額の計算上「貸家建付地」として評価されます。貸家建付地の相続税評価額は「自用地としての評価額×(1-借地権割合×借家権割合×賃貸割合)」の計算式によって算定されます。 〔②について〕

〔②について〕

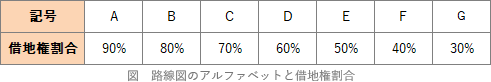

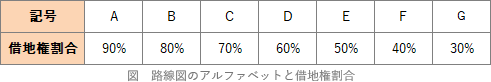

路線価図では、路線に面する標準的な宅地1㎡当たりの土地評価額が千円単位で記載されています。「300D」とある場合は1㎡当たりの価額が300千円であることを示しています。また、数字の後ろのアルファベット(A~G)は借地権割合を示していて、"D"は借地権割合60%です。 〔③について〕

〔③について〕

相続人の賃貸事業のために使われている敷地は、小規模宅地の評価減の特例における貸付事業用宅地等に該当します。貸付事業用宅地等では、200㎡までの部分について相続税の課税価格に算入すべき額が50%減額されます。 したがって[3]の組合せが適切です。

したがって[3]の組合せが適切です。

所有地に自ら所有する賃貸用建物が建っている場合、その土地は相続税評価額の計算上「貸家建付地」として評価されます。貸家建付地の相続税評価額は「自用地としての評価額×(1-借地権割合×借家権割合×賃貸割合)」の計算式によって算定されます。

路線価図では、路線に面する標準的な宅地1㎡当たりの土地評価額が千円単位で記載されています。「300D」とある場合は1㎡当たりの価額が300千円であることを示しています。また、数字の後ろのアルファベット(A~G)は借地権割合を示していて、"D"は借地権割合60%です。

相続人の賃貸事業のために使われている敷地は、小規模宅地の評価減の特例における貸付事業用宅地等に該当します。貸付事業用宅地等では、200㎡までの部分について相続税の課税価格に算入すべき額が50%減額されます。

広告

広告