FP3級 2020年1月 実技(金財:保険)問14

問14

Aさんの相続に関する次の記述のうち、最も不適切なものはどれか。

- 「長女Cさんが受け取った死亡保険金は、みなし相続財産として相続税の課税対象となりますが、死亡保険金の非課税金額の規定の適用を受けることで、相続税の課税価格に算入される金額は1,500万円となります」

- 「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けた場合、原則として、妻Bさんの相続税の課税価格が、相続税の課税価格の合計額に対する配偶者の法定相続分相当額と1億6,000万円とのいずれか多い金額までであれば、納付すべき相続税額は算出されません」

- 「妻Bさんが自宅の敷地を相続により取得し、『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けた場合、自宅の敷地について課税価格に算入すべき価額は4,800万円となります」

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 適切。相続人が受け取る死亡保険金には一定の金額までを非課税とする規定があり、「500万円×法定相続人の数」を控除した金額を相続税の課税価格に算入することになります。

本問では、法定相続人が5人なので非課税限度額は「500万円×5人=2,500万円」です。したがって、相続税の課税価格に算入される金額は、死亡保険金額4,000万円から非課税限度額2,500万円を控除した後の金額、すなわち1,500万円となります。 - 適切。「配偶者に対する相続税額の軽減」は、配偶者の取得する財産の価額が、相続税の課税価格の合計額に対する配偶者の法定相続分相当額、あるいは1億6,000万円までのいずれか多い金額までであれば、原則として、配偶者の納付すべき相続税額はゼロとなる規定です。

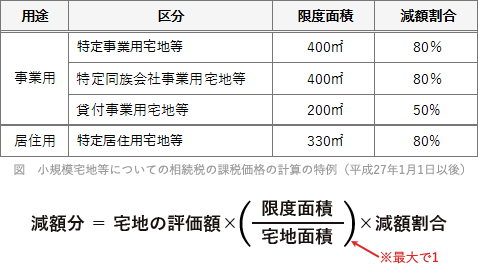

- [不適切]。「小規模宅地等の評価減の特例」では、土地の用途によって限度面積と減額割合が異なります。「特定居住用宅地等」は、評価額のうち330㎡までの部分について80%が減額されます。自宅の敷地は300㎡(≦330㎡)ですので、全ての部分について80%減額を受けられます。相続税評価額が6,000万円ですので、減額される金額は、

6,000万円×80%=4,800万円

相続税評価額から減額分を差し引くと、課税価格に算入すべき価額は、

6,000万円-4,800万円=1,200万円

広告

広告