FP3級 2017年5月 実技(FP協会:資産設計)問14(改題)

問14

FPで税理士でもある飯田さんは、安藤祐司さん(以下「祐司さん」という)から相続時精算課税制度に関する相談を受けた。祐司さんからの相談内容に関する記録は、下記<資料>のとおりである。この相談に対する飯田さんの回答の空欄(ア)~(ウ)にあてはまる数値の組み合わせとして、正しいものはどれか。

<資料>

<資料>

[相談記録]

- 相談日

- 2026年5月2日

- 相談者

- 安藤祐司様(67歳)

- 相談内容

- 相続時精算課税制度を活用して、子の安藤知宏さん(以下「知宏さん」という。35歳)に事業用資金として現金1,000万円を贈与したい。なお、知宏さんは、祐司さんからの贈与について相続時精算課税制度の適用を受けたことはない。

[飯田さんの回答]

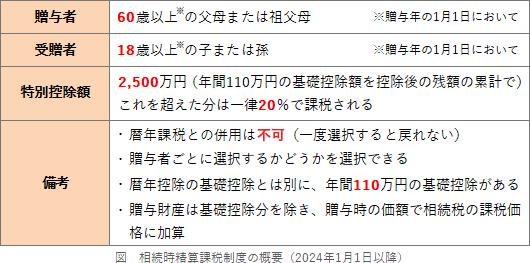

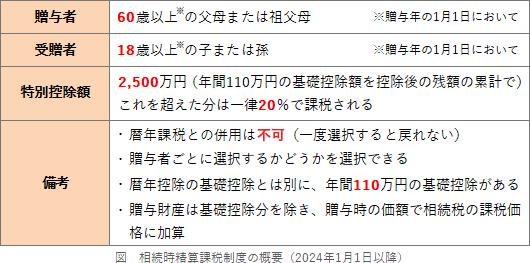

「相続時精算課税制度の適用を受けるためには、原則として、贈与をした年の1月1日において、贈与者である親や祖父母が(ア)歳以上、受贈者である子や孫が(イ)歳以上であることが必要とされます。祐司さんと知宏さんはこれらの要件を満たしていますので、原則として、贈与を受けた年の翌年の2月1日から3月15日までの間に、知宏さんが所定の書類を添付した贈与税の申告書を税務署に提出することにより、相続時精算課税制度の適用を受けることができます。なお、相続時精算課税制度の適用を受けた場合、受贈者単位で贈与者ごとに(ウ)万円までの特別控除額の適用を受けることができますので、ご相談の事業用資金の贈与につきましては、贈与税は発生しないこととなります。」

「相続時精算課税制度の適用を受けるためには、原則として、贈与をした年の1月1日において、贈与者である親や祖父母が(ア)歳以上、受贈者である子や孫が(イ)歳以上であることが必要とされます。祐司さんと知宏さんはこれらの要件を満たしていますので、原則として、贈与を受けた年の翌年の2月1日から3月15日までの間に、知宏さんが所定の書類を添付した贈与税の申告書を税務署に提出することにより、相続時精算課税制度の適用を受けることができます。なお、相続時精算課税制度の適用を受けた場合、受贈者単位で贈与者ごとに(ウ)万円までの特別控除額の適用を受けることができますので、ご相談の事業用資金の贈与につきましては、贈与税は発生しないこととなります。」

- (ア)60 (イ)18 (ウ)2,500

- (ア)65 (イ)20 (ウ)2,500

- (ア)65 (イ)18 (ウ)1,500

広告

広告

正解 1

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

相続時精算課税制度の適用を受ける要件の一つとして贈与者および受贈者の年齢があります。贈与者である親や祖父母は、贈与をした年の1月1日において(ア:60)歳以上、受贈者である子や孫は、贈与をした年の1月1日において(イ:18)歳以上でなければいけません。安藤祐司さんは67歳、子の知宏さんは35歳であるため、この要件を満たしています。

また、相続時精算課税制度の適用を受けると、受贈者単位で贈与者ごとに累計(ウ:2,500)万円までの特別控除の適用を受けることができます。本問では、事業用資金として現金1,000万円を贈与する目的であり、2,500万円の範囲内であるため適切な申告をすれば納付すべき贈与税は生じません。

以上より、(ア)60、(イ)20、(ウ)2,500 となる[1]の組合せが正解です。

また、相続時精算課税制度の適用を受けると、受贈者単位で贈与者ごとに累計(ウ:2,500)万円までの特別控除の適用を受けることができます。本問では、事業用資金として現金1,000万円を贈与する目的であり、2,500万円の範囲内であるため適切な申告をすれば納付すべき贈与税は生じません。

以上より、(ア)60、(イ)20、(ウ)2,500 となる[1]の組合せが正解です。

広告

広告