FP3級 2016年9月 実技(FP協会:資産設計)問7

問7

井川さんは、2020年5月5日に叔父から譲り受けた土地付き中古住宅に居住していたが、2025年8月10日に当該土地建物を9,000万円で譲渡した。取得費と譲渡費用の合計額が5,300万円である場合、この譲渡に係る所得税額(計算式を含む)として、正しいものはどれか。なお、井川さんは、この譲渡において、居住用財産を譲渡した場合の3,000万円の特別控除の適用を受けられるものとする。また、この譲渡は国や地方公共団体等へのものではなく、収用交換によるものでもない。

- (9,000万円-5,300万円)×30%-3,000万円≦0 ∴0円

- (9,000万円-5,300万円-3,000万円)×15%=105万円

- (9,000万円-5,300万円-3,000万円)×30%=210万円

広告

広告

正解 3

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

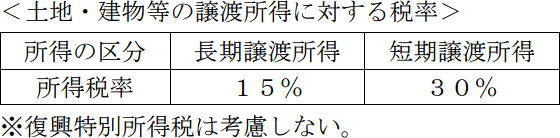

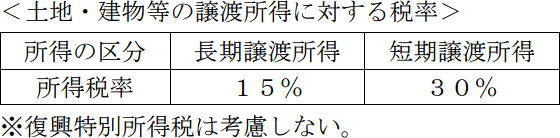

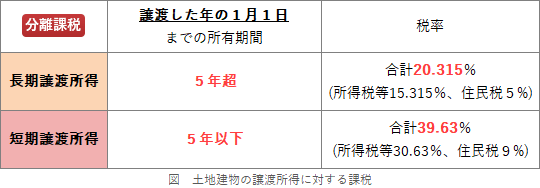

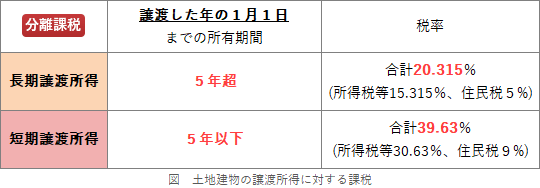

個人が土地・建物を譲渡した場合は、分離課税の譲渡所得となります。また譲渡所得は、所有していた期間により短期または長期に区分され、税率が異なります。 本問の井川さんは土地・建物を2020年5月5日に取得し、2025年8月10日に譲渡しています。取得日の翌日(2020年5月6日)から譲渡した年(2025年)の1月1日までの期間は「5年以下」ですので、短期譲渡所得として計算します。

本問の井川さんは土地・建物を2020年5月5日に取得し、2025年8月10日に譲渡しています。取得日の翌日(2020年5月6日)から譲渡した年(2025年)の1月1日までの期間は「5年以下」ですので、短期譲渡所得として計算します。

譲渡所得に係る所得税額は、次の計算式により求められます。

譲渡収入金額-(取得費+譲渡費用)=譲渡所得の金額

譲渡所得の金額×税率=所得税額

また、本問では3,000万円の特別控除の適用を受けられるとあるので、譲渡所得の金額から3,000万円を控除できます。そして、短期譲渡所得に該当するので税率は30%です。

以上を考慮した計算式は次のとおりです。

(9,000万円-5,300万円-3,000万円)×30%=210万円

よって正解は[3]の算式となります。

譲渡所得に係る所得税額は、次の計算式により求められます。

譲渡収入金額-(取得費+譲渡費用)=譲渡所得の金額

譲渡所得の金額×税率=所得税額

また、本問では3,000万円の特別控除の適用を受けられるとあるので、譲渡所得の金額から3,000万円を控除できます。そして、短期譲渡所得に該当するので税率は30%です。

以上を考慮した計算式は次のとおりです。

(9,000万円-5,300万円-3,000万円)×30%=210万円

よって正解は[3]の算式となります。

広告

広告