FP3級 2015年5月 実技(FP協会:資産設計)問14

問14

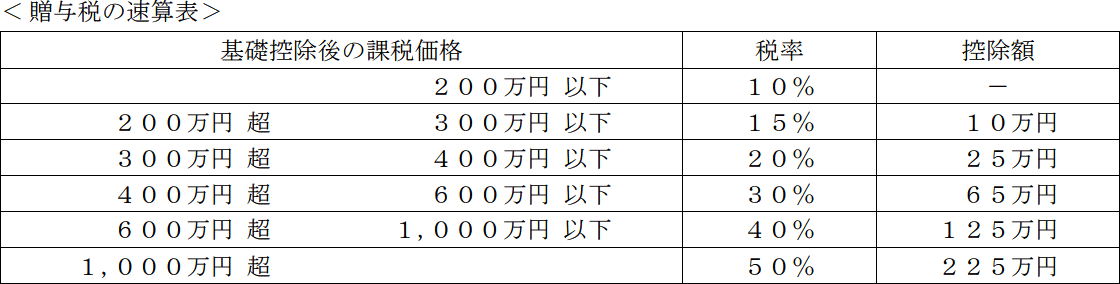

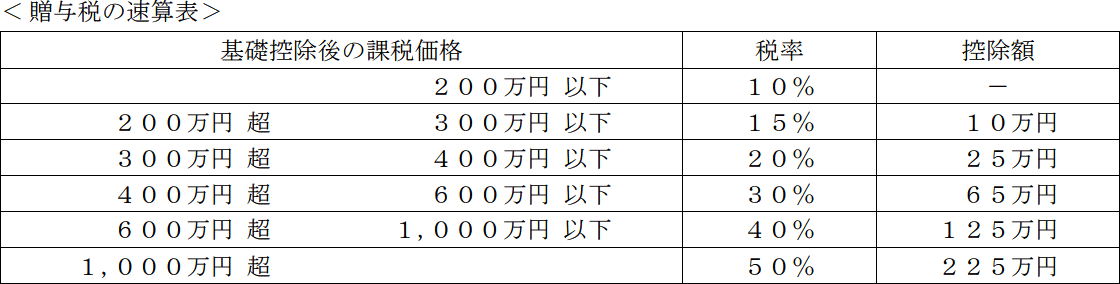

谷口広斗さんは、2025年11月に母から株式購入資金として現金200万円の贈与を受け、同年12月に祖父から乗用車購入資金として現金100万円の贈与を受けた。谷口さんの2025年分の贈与税に関する次の記述のうち、正しいものはどれか。なお、2025年中において、谷口さんは、これ以外に贈与は受けていないものとし、相続時精算課税制度を選択していないものとする。また、贈与税額の計算が必要な場合には、下記の速算表に基づいて解答すること。

- いずれも直系尊属からの贈与であるため贈与税は非課税であり、贈与税額は「0円」である。

- 祖父からの贈与は基礎控除額以下であるため贈与税はかからず、母からの贈与のみ贈与税の課税対象となり、贈与税額は「(200万-110万)×10%=9万円」である。

- 贈与を受けた年分の合計額が贈与税の課税対象となるため、母および祖父から受贈した合計金額が課税対象となり、贈与税額は「{(200万+100万)-110万円}×10%=19万円」である。

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

谷口さんは相続時精算課税制度を選択していないので、2025年中に受けた母からの贈与200万円および祖父からの贈与100万円、どちらも暦年課税で贈与税額を計算します。

暦年課税では、受贈者が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額110万円を控除し、その残額に税率を乗じて贈与税額を求めます。贈与税の課税価格は、

課税価格 (200万円+100万円)-110万円=190万円

贈与税の速算表に当てはめると「200万円以下」の区分に該当し、税率10%なので、贈与税額は、

贈与税額 190万円×10%=19万円

したがって正しい記述は[3]です。

暦年課税では、受贈者が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額110万円を控除し、その残額に税率を乗じて贈与税額を求めます。贈与税の課税価格は、

課税価格 (200万円+100万円)-110万円=190万円

贈与税の速算表に当てはめると「200万円以下」の区分に該当し、税率10%なので、贈与税額は、

贈与税額 190万円×10%=19万円

したがって正しい記述は[3]です。

広告

広告