- HOME

- 不動産

- 不動産の譲渡に係る税金

- No.37

不動産の譲渡に係る税金(全83問中37問目)

No.37

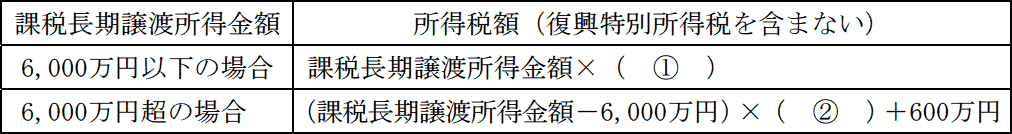

「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)の適用を受けることができる場合、その所得税額(復興特別所得税を含まない)は下記の表のとおり計算される。なお、他の所得や所得控除等は考慮しないものとする。

- ① 5% ② 10%

- ① 10% ② 15%

- ① 15% ② 20%

2017年1月試験 問54

広告

正解 2

問題難易度

肢123.9%

肢256.9%

肢319.2%

肢256.9%

肢319.2%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

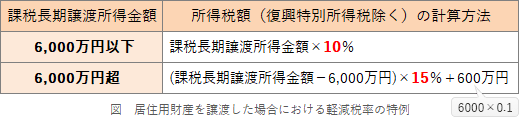

「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」は、譲渡した年の1月1日時点において所有期間が10年を超える居住用財産(マイホーム)を売却して得た譲渡所得のうち、6,000万円※以下の部分について14.21%(所得税10%、復興特別所得税0.21%、住民税4%)の軽減税率が適用される制度です。通常、5年を超えて所有した土地建物を売却して譲渡所得は分離長期譲渡所得に区分され、その税率は20.315%(所得税15%、復興特別所得税0.315%、住民税5%)なので、所得税5%分、住民税1%分の軽減を受けられることになります。

この設問では所得税率だけが問われていますから、表中の①6,000万円以下の部分については軽減税率の10%、②6,000万円超の部分については通常の15%が入ります。

したがって適切な組合せは[2]です。

広告