FP3級 2021年9月 実技(FP協会:資産設計)問15

問15

近藤裕太さんは、同居している母の芳子さんについて将来発生するであろう相続に当たって、裕太さんと芳子さんが住む住宅の土地に係る小規模宅地等についての相続税の課税価格の計算の特例の適用について、FPで税理士でもある木内さんに相談をした。この相談に対する木内さんの回答の空欄(ア)、(イ)にあてはまる数値の組み合わせとして、正しいものはどれか。なお、芳子さんは当該住宅の土地以外に不動産は所有していないものとする。

[木内さんの回答]

「相続開始の直前において、被相続人の居住の用に供されていた宅地等は、所定の要件を満たせば、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができます。その宅地等が特定居住用宅地等に該当する場合、(ア)㎡を限度として、相続税評価額を(イ)%減額できます。」

「相続開始の直前において、被相続人の居住の用に供されていた宅地等は、所定の要件を満たせば、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができます。その宅地等が特定居住用宅地等に該当する場合、(ア)㎡を限度として、相続税評価額を(イ)%減額できます。」

- (ア)330 (イ)50

- (ア)330 (イ)80

- (ア)400 (イ)80

広告

広告

正解 2

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

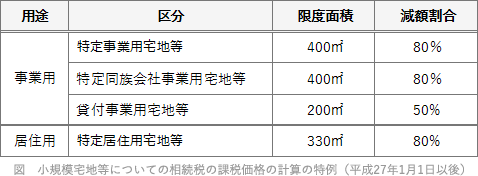

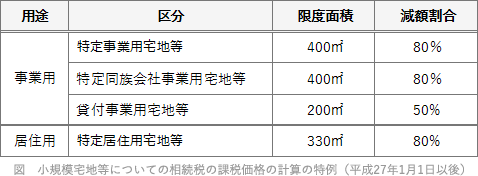

「小規模宅地等についての相続税の課税価格の計算の特例」とは、相続税の計算において、相続開始の時点に被相続人の事業又は居住用で使用されていた宅地のうち、限度面積までの部分について課税価格を減額する措置です。税法では各区分ごとの要件が細かく定められていますが、FP3級では主に適用区分に対する限度面積・減額割合が問われるので、その部分のみを抜粋します。 被相続人の自宅の敷地は「特定居住用宅地等」に該当し、評価額のうち330㎡までの部分について80%が減額されます。したがって適切な組合せは[2]です。

被相続人の自宅の敷地は「特定居住用宅地等」に該当し、評価額のうち330㎡までの部分について80%が減額されます。したがって適切な組合せは[2]です。

広告

広告