不動産の相続対策(全39問中38問目)

法令改正により、この問題の記述は現行の内容と異なっている可能性があります。

No.38

住宅取得資金の贈与を受け、「特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例」の適用を受けた場合は、贈与税額の金額の計算上、通常の相続時精算課税の特別控除額2,500万円に住宅資金特別控除額()を加算した金額を限度として、受贈者に係る贈与税の課税価格から控除できる。- 250万円

- 500万円

- 1,000万円

2009年5月試験 問60

広告

正解 3

問題難易度

肢13.2%

肢222.6%

肢374.2%

肢222.6%

肢374.2%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

相続時精算課税制度は、特定贈与者(60歳以上の父母)から贈与により財産を取得した18歳以上の受贈者にかかる贈与税が、受贈した財産の累積が2,500万円分まで非課税になる制度です。本制度により非課税扱いとなった財産は、贈与者の死亡時に、贈与時の価額で相続財産に合算して相続税が算出されます。2,500万円を超えた部分は、一律20%の税率で計算し、納税します。本問の「住宅取得資金の贈与を受けた場合の相続時精算課税の特例」とは、父母から住宅の新築・取得・増改築に充てるための金銭の贈与を受け、一定の要件を満たした場合には、

- 贈与者の年齢が60歳未満であっても、相続時精算課税制度を選択可能とする

- 非課税枠2,500万円に住宅取得特別控除額1,000万円を上乗せできる

つまり、累計して3,500万円まで贈与税が非課税(相続時に繰り延べ)となります。

したがって[3]が正解です。

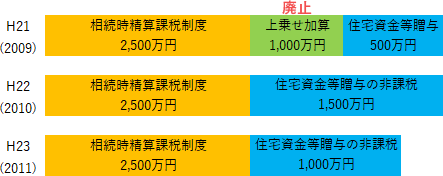

本特例のうち、1,000万円加算の部分は平成21年12月31日をもって終了しました。平成22年以降は1,000万円加算に代わり住宅取得等資金の非課税制度が増額されています。この解説は試験実施時の法令に基づいて説明していますのでご注意ください。

広告

広告