FP3級 2019年5月 実技(金財:個人)問11

問11

甲土地の売却に関する次の記述のうち、最も適切なものはどれか。- 「Aさんが甲土地を譲渡した場合、譲渡所得の金額の計算上、取得費は、父親の相続に係る相続税の課税価格の計算の基礎に算入された金額(相続税評価額)となります」

- 「Aさんが甲土地を譲渡した場合、譲渡した日の属する年の1月1日において所有期間が5年を超えていますので、当該譲渡による譲渡所得については、長期譲渡所得に区分されます」

- 「Aさんが甲土地を譲渡した場合、譲渡所得金額が6,000万円以下の部分について、所得税および復興特別所得税10.21%、住民税4%の軽減税率が適用されます」

広告

正解 2

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

- 不適切。譲渡所得の金額は、土地や建物を売った金額から取得費と譲渡費用を差し引いて計算します。相続により取得した土地・建物の取得費は、相続人がその土地建物を買い入れたときの購入代金や購入手数料を引き継ぎます。

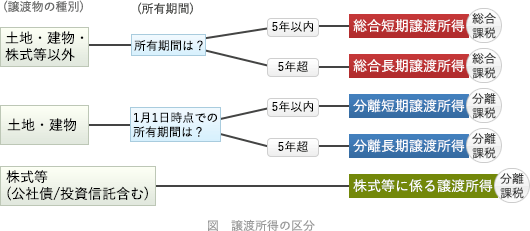

- [適切]。譲渡所得は、譲渡対象物の種類及び所有期間によって以下の5つに区分されます。土地・建物の譲渡における所有期間は、譲渡した年の1月1日時点を基準に計算します。この所有期間が5年以下であれば短期譲渡所得、5年超であれば長期譲渡所得に区分されます。

- 不適切。居住用財産に対する軽減税率の特例は、譲渡した年の1月1日時点における所有期間が10年以上である居住用財産(マイホーム)を売却して得た長期譲渡所得のうち、6,000万円以下の部分について14.21%(所得税10%、復興特別所得税0.21%、住民税4%)の軽減税率が適用される制度です。

この特例は「家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと」を要件とします。<設例>には、「甲土地を青空駐車場として賃貸している」とあるので本特例の適用は受けられません。

広告